近日中國證券投資基金業(yè)協(xié)會(以下簡稱“協(xié)會”)發(fā)布的私募基金管理人登記及私募基金產(chǎn)品備案月報顯示���,截至2019年6月底,協(xié)會已登記私募基金管理人24304家���,較上月存量機構(gòu)減少3家�����,環(huán)比下降0.01%;已備案私募基金77722只�����,較上月增加257只�,環(huán)比增長0.33%;管理基金規(guī)模13.28萬億元�����,較上月減少253.73億元�����,環(huán)比下降0.19%���。

具體來看�,截至6月底,已登記私募證券投資基金管理人8875 家���,較上月減少16家����;私募股權(quán)�����、創(chuàng)業(yè)投資基金管理人14679家�����,較上月增加20家�;其他私募投資基金管理人747家,較上月減少7家�;私募資產(chǎn)配置類管理人3家。

截至6月底��,已備案私募證券投資基金38538只����,基金規(guī)模2.33萬億元��,較上月減少130.20億元����,環(huán)比下降0.56%�����;私募股權(quán)投資基金27534只����,基金規(guī)模8.17萬億元,較上月增加16.57億元��,環(huán)比增長0.02%���;創(chuàng)業(yè)投資基金7155只,基金規(guī)模1.01萬億元����,較上月增加62.33億元,環(huán)比增長0.62%�����;其他私募投資基金4495只,基金規(guī)模1.77萬億元�����,較上月減少202.43億元���,環(huán)比下降1.13%�。

月報還顯示�,截至2019年6月底,已備案合伙型�、公司型私募基金數(shù)量從注冊地分布來看(按36個轄區(qū)),集中在浙江(除寧波)�����、深圳�、寧波、江蘇和上海�����,總計占比達53.98%��。其中,浙江(除寧波)3789只��、深圳3297只���、寧波3074只��、江蘇2667只�、上海2601只�����,數(shù)量占比分別為13.26%�����、 11.53%�����、10.75%�����、9.33%�、9.10%。

私募基金管理人登記及私募基金產(chǎn)品備案月報

一�����、私募基金管理人登記及私募基金產(chǎn)品備案總體情況

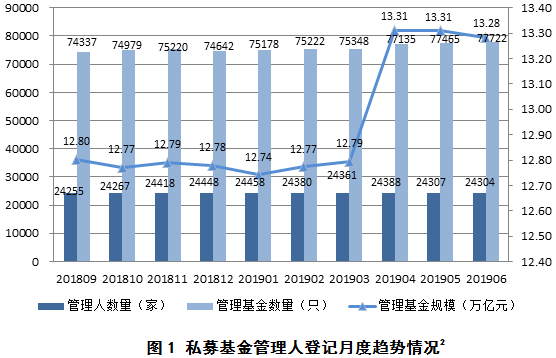

截至2019年6月底���,中國證券投資基金業(yè)協(xié)會(以下簡稱“協(xié)會”)已登記私募基金管理人24304家�����,較上月存量機構(gòu)減少3家�����,環(huán)比下降0.01%����;已備案私募基金77722只���,較上月增加257只�,環(huán)比增長0.33%��;管理基金規(guī)模13.28萬億元[1]��,較上月減少253.73億元,環(huán)比下降0.19%�����。私募基金管理人員工總?cè)藬?shù)23.83萬人���,較上月減少493人����,環(huán)比下降0.21%�����。

自資產(chǎn)管理業(yè)務(wù)綜合報送平臺(以下簡稱“AMBERS系統(tǒng)”)上線以來���,在新系統(tǒng)登記私募基金管理人9920家[3]�,平均退回補正次數(shù)2.14次�����。2019年6月在AMBERS系統(tǒng)新注冊賬號的機構(gòu)183家�����,提交私募基金管理人登記申請的機構(gòu)124家�,申請過程中放棄登記的機構(gòu)40家,辦理通過機構(gòu)91家��,平均退回補正次數(shù)2.13次����;當月注銷私募基金管理人93家。

自AMBERS系統(tǒng)上線以來��,在新系統(tǒng)備案私募基金53358只[4]��,平均退回補正次數(shù)1.51次[5]����。2019年6月在AMBERS系統(tǒng)備案通過私募基金1400只,備案基金規(guī)模528.12億元��,平均退回補正次數(shù)1.60次����;當月清算私募基金1003只。

根據(jù)《關(guān)于進一步規(guī)范私募基金管理人登記若干事項的公告》�、《關(guān)于加強私募基金信息披露自律管理相關(guān)事項的通知》相關(guān)要求,768家私募基金管理人因未按時通過私募基金信息披露備份系統(tǒng)備份信息披露報告累計達2次新被列入異常機構(gòu)名單���。截至2019年6月底����,被列入異常機構(gòu)名單并對外公示的私募基金管理人達5829家,其中��,未按時通過AMBERS系統(tǒng)履行季度更新義務(wù)累計達2次的私募基金管理人3351家�����,未按時通過私募基金信息披露備份系統(tǒng)備份私募證券投資基金2018年第三季度及以后各期季報和年報���、私募股權(quán)(含創(chuàng)業(yè))投資基金2018年及以后各期半年報和年報等信息披露報告累計達2次的私募基金管理人3098家����,未按時通過AMBERS系統(tǒng)提交年度經(jīng)審計財務(wù)報告的私募基金管理人2451家��。

截至2019年6月底��,根據(jù)《私募基金登記備案相關(guān)問題解答(十四)》�����,協(xié)會已將149家不予登記申請機構(gòu)及所涉120家律師事務(wù)所���、265名律師對外進行了公示�,2019年6月無新增不予登記申請機構(gòu)��。

截至2019年6月底���,根據(jù)2018年12月發(fā)布的更新版《私募基金管理人登記須知》���,協(xié)會已中止辦理307家相關(guān)機構(gòu)的私募基金管理人登記申請,其中��,2019年6月中止辦理26家相關(guān)機構(gòu)的申請�。

二、不同機構(gòu)類型私募基金管理人�����、不同基金類型私募基金相關(guān)情況

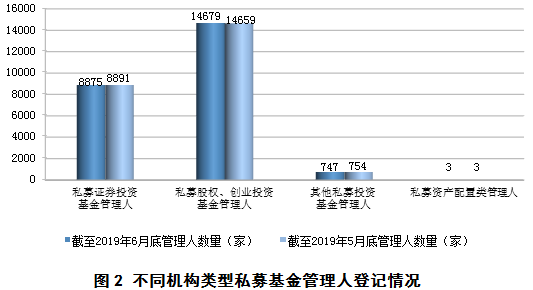

截至2019年6月底�����,已登記私募證券投資基金管理人8875 家���,較上月減少16家���;私募股權(quán)����、創(chuàng)業(yè)投資基金管理人14679家��,較上月增加20家���;其他私募投資基金管理人747家��,較上月減少7家����;私募資產(chǎn)配置類管理人3家�����。

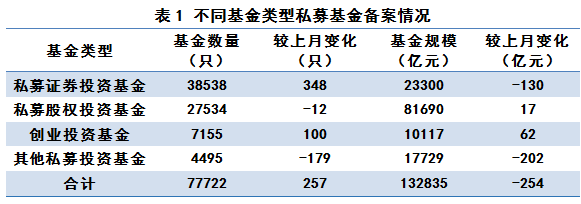

截至2019年6月底���,已備案私募證券投資基金38538只����,基金規(guī)模2.33萬億元,較上月減少130.20億元�����,環(huán)比下降0.56%���;私募股權(quán)投資基金27534只,基金規(guī)模8.17萬億元����,較上月增加16.57億元,環(huán)比增長0.02%��;創(chuàng)業(yè)投資基金7155只����,基金規(guī)模1.01萬億元,較上月增加62.33億元�����,環(huán)比增長0.62%���;其他私募投資基金4495只�����,基金規(guī)模1.77萬億元����,較上月減少202.43億元,環(huán)比下降1.13%[6]�����。

三���、私募基金管理人地域分布情況

截至2019年6月底�,已登記私募基金管理人數(shù)量從注冊地分布來看(按36個轄區(qū))����,集中在上海、深圳����、北京、浙江(除寧波)�、廣東(除深圳),總計占比達71.42%�����,略低于5月份的71.49%。其中�����,上海4734家����、深圳4569家、北京4338家�����、浙江(除寧波)2055家��、廣東(除深圳)1663家���,數(shù)量占比分別為19.48%、18.80%����、17.85%、8.46%��、6.84%。具體情況見下表:

本月新登記91家私募基金管理人中�����,注冊地主要集中于北京�、深圳和上海,數(shù)量分別為17家����、15家和14家,占本月新登記管理人總數(shù)的50.55%���。

四����、合伙型���、公司型私募基金地域分布情況

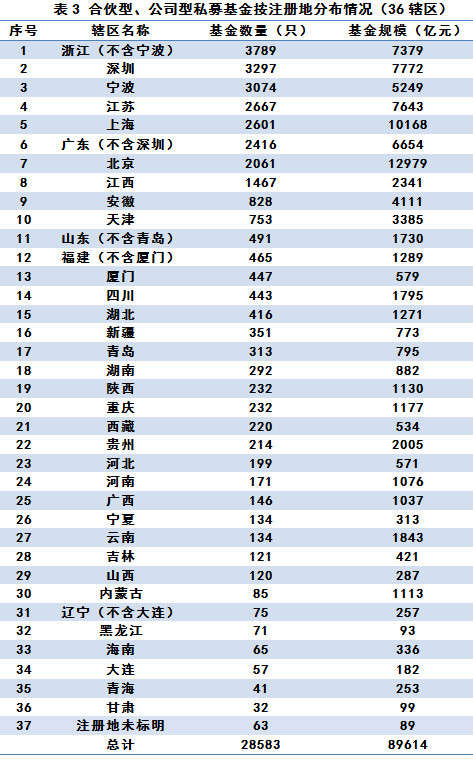

截至2019年6月底���,已備案合伙型、公司型私募基金數(shù)量從注冊地分布來看(按36個轄區(qū))����,集中在浙江(除寧波)�、深圳�����、寧波���、江蘇和上海��,總計占比達53.98%�。其中�����,浙江(除寧波)3789只�、深圳3297只���、寧波3074只����、江蘇2667只���、上海2601只��,數(shù)量占比分別為13.26%����、 11.53%、10.75%���、9.33%����、9.10%���。具體情況見下表:

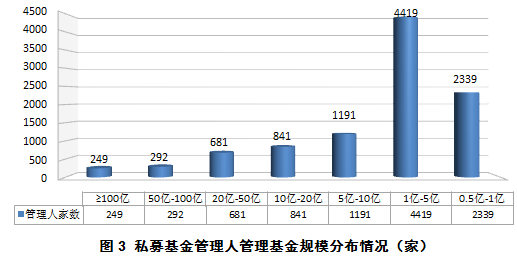

五��、私募基金管理人管理基金規(guī)模情況

截至2019年6月底���,已登記私募基金管理人管理基金規(guī)模在100億元及以上的有249家,管理基金規(guī)模在50億-—100億元的292家�����,管理基金規(guī)模在20億—50億元的681家�,管理基金規(guī)模在10億—20億元的841家,管理基金規(guī)模在5億—10億元的1191家��,管理基金規(guī)模在1億—5億元的4419家,管理基金規(guī)模在0.5億—1億元的2339家��。截至2019年6月底�,已登記的私募基金管理人有管理規(guī)模的共21243家,平均管理基金規(guī)模6.25億元����。

[1]私募基金管理人登記及私募基金產(chǎn)品備案月報所提供的私募基金管理人管理基金數(shù)量及規(guī)模相關(guān)數(shù)據(jù),為正在運作的基金數(shù)量及基金規(guī)模����,不包含已清盤的基金數(shù)量及規(guī)模。關(guān)于管理基金規(guī)模��,以相關(guān)基金填報的運行表中期末凈資產(chǎn)為準�����,其中��,如相關(guān)基金新設(shè)立����,且暫未更新運行表��,以募集資金規(guī)模為準。

[2]本圖所列示相關(guān)數(shù)據(jù)均為相應(yīng)月末的時點數(shù)據(jù)�。

[3]該數(shù)據(jù)包含截至2019年6月底已注銷私募基金管理人。

[4]該數(shù)據(jù)包含截至2019年6月底已清算私募基金�。

[5]本文提到的私募基金產(chǎn)品備案平均退回補正次數(shù)相關(guān)統(tǒng)計不包含自2018年4月份以來在“資產(chǎn)管理業(yè)務(wù)綜合報送平臺”證券期貨經(jīng)營機構(gòu)資管產(chǎn)品備案模塊備案的聘請私募基金管理人擔任投資顧問的相關(guān)產(chǎn)品。

[6]本文提到的私募證券投資基金�、私募股權(quán)投資基金、創(chuàng)業(yè)投資基金�、其他私募投資基金均包含相應(yīng)FOF基金,其中�����,私募證券投資基金包含自主發(fā)行類及顧問管理類�����。